SON DAKİKA

enflasyon

emeklilik

ötv

döviz

otomobil

sağlık

Adana

Adıyaman

Afyon

Ağrı

Aksaray

Amasya

Ankara

Antalya

Ardahan

Artvin

Aydın

Balıkesir

Bartın

Batman

Bayburt

Bilecik

Bingöl

Bitlis

Bolu

Burdur

Bursa

Çanakkale

Çankırı

Çorum

Denizli

Diyarbakır

Düzce

Edirne

Elazığ

Erzincan

Erzurum

Eskişehir

Gaziantep

Giresun

Gümüşhane

Hakkari

Hatay

Iğdır

Isparta

İstanbul

İzmir

Kahramanmaraş

Karabük

Karaman

Kars

Kastamonu

Kayseri

Kırıkkale

Kırklareli

Kırşehir

Kilis

Kocaeli

Konya

Kütahya

Malatya

Manisa

Mardin

Mersin

Muğla

Muş

Nevşehir

Niğde

Ordu

Osmaniye

Rize

Sakarya

Samsun

Siirt

Sinop

Sivas

Şanlıurfa

Şırnak

Tekirdağ

Tokat

Trabzon

Tunceli

Uşak

Van

Yalova

Yozgat

Zonguldak

Detaylı Hava Durumu

Ankara,

9°C

kapalı

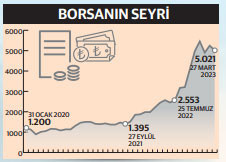

Yatırımcı yol ayrımında Borsa mı, altın mı?

Yatırımcının getiri arayışı sürüyor. Risk almak istemeyen yatırımcı için mevduat tarafında faizler yüzde 30’lara geldi. Borsa İstanbul’da ise seçim belirsizliği hakim. Ancak orta ve uzun vadeli beklentiler pozitif. Altın fiyatları ise yeni rekorlara hazırlanıyor.

Birol BOZKURT

2023 yılının ilk çeyreğini geride bırakırken yatırımcılar bir yol ayrımı ile karşı karşıya kaldı. Geçtiğimiz yıl alternatifsiz tek yatırım aracı olarak ön plana çıkan ve benzersiz bir getiri ile kapatan borsa yatırımcısı endeks bazında yılbaşından bu yana yüzde 10’a yakın kayıpta.

Uzmanlar seçimlere yönelik belirsizliklerin borsada yaşanan negatif havada etkili olduğu görüşünde. Ancak orta ve uzun vadeli beklentiler pozitif kalmaya devam ediyor.

Buna karşılık Fed’in beklenenden daha erken faiz indirme ihtimalinin artıyor olması altın fiyatlarına pozitif yansıyor. Borsa tarafında kafası karışık olan yatırımcının altın tarafında getiri beklentisi güçleniyor. Uzmanlar ise yatırımcıları uyarıyor; tasarruflarınızı tek bir yatırım aracında değerlendirmeyin, riski mutlaka dağıtın.

Belirsizlikler borsada oynaklığı artırıyor

Kahramanmaraş merkezli depremler, seçim belirsizlikleri ve küresel piyasalarda artan bankacılık sektörüne ilişkin endişeler Borsa İstanbul’da volatiliteyi artırdı.

Geçen yıl yaklaşık yüzde 200 getiri sağlayan Borsa İstanbul’da BIST 100 endeksi, 2023’e zayıf bir başlangıç yaparken, Kahramanmaraş merkezli depremler sonrası alınan tedbirlerle tekrar toparlanmaya çalışırken beklenen yükselişi bir türlü yapamıyor.

Geçen yıl yaklaşık yüzde 200 getiri sağlayan Borsa İstanbul’da BIST 100 endeksi, 2023’e zayıf bir başlangıç yaparken, Kahramanmaraş merkezli depremler sonrası alınan tedbirlerle tekrar toparlanmaya çalışırken beklenen yükselişi bir türlü yapamıyor.

Bir yandan, 2023’ün birinci çeyrek bilançolarına yönelik beklentiler şekillenmeye başladı. Diğer taraftan da siyaset cephesinde yaşanan seçim hareketliliğine bağlı olarak oynaklığın tekrar artmaya başladığı görülüyor.

Seçimlere yönelik senaryoları değerlendiren uzmanlar ekonomi politikalarının kademeli olarak normalleştiği bir senaryoda banka, holding,gıda perakendesi gibi geride kalmış sektörlerin endekse göre daha iyi performans göstermesini bekliyor. Uzmanlar ayrıca mevcut ekonomi politikalarının devam ettiği bir senaryoda ise uluslararası mal ve hizmet üreten şirketlerin daha iyi performans göstereceği görüşünde.

Altında beklentiler yukarı yönlü

Yurtdışında ise yüksek seyreden enflasyon endişeleri ile faiz artırmaya devam eden global merkez bankaları, ABD ve Avrupa üzerinde baskı oluşturan bankacılık krizi, içeride deprem ile birlikte büyüme ve enflasyon dinamikleri üzerindeki bozulma, seçim tarihinin netleşmesi ve merkez bankamızın geleceğe yönelik para politikasındaki belirsizlik yurtiçi yatırımcıların ana odağı haline geldi.

Yurtdışında ise yüksek seyreden enflasyon endişeleri ile faiz artırmaya devam eden global merkez bankaları, ABD ve Avrupa üzerinde baskı oluşturan bankacılık krizi, içeride deprem ile birlikte büyüme ve enflasyon dinamikleri üzerindeki bozulma, seçim tarihinin netleşmesi ve merkez bankamızın geleceğe yönelik para politikasındaki belirsizlik yurtiçi yatırımcıların ana odağı haline geldi.

Tüm bu gelişmelerin etkisiyle Ons altın 2009 dolara yükselerek son bir yılın en yüksek seviyesine çıkarken gram altın da tarihi zirvesini 1.234 lira seviyesine çıkardı. Uzmanlar ons altında tarihi zirvesi olan 2075 doların geçilmesi durumunda yükselişin hız kazanabileceğini, içeride ise dolar kurunda yaşanacak yükselişin de etkisiyle gram tarafında yeni rekorlar kırılabileceği görüşünde.

Portföylerde hem altın hem de hisse olmalı

Borsada alternatifsizlik temasının ortadan kalkması ve seçim belirsizliğinin yatırımcı tercihlerinde etkili olmaya başladığını söyleyen GCM Yatırım Araştırma Müdürü Kudret Ayyıldır, yerli yatırımcıların tasarruflarını değerlendirme konusunda ince eleyip sık dokuduğu bir dönem yaşadığını söyledi. Ayyıldır, “2023 yılındaki tasarrufların değerlenmesi hususunda seçici ve dengeli bir portföy oluşturması yerli yatırımcıların riskini minimize edebilmesi adına önemli.

Her ne kadar hayal kırıklığı yaratan bir ilk çeyrek performansı izlense de global ile kıyasladığımızda çarpan bazında oldukça uygun borsamız ve kıymetli şirketlerimiz söz konusu. Ek olarak global tarafta merkez bankalarının faiz artırımı tarafında tünelin sonundaki ışığın görülmesi, değerli metallerin iyi bir performans sergilemesini sağlayabilir.

Bu açıdan yatırımcıların portföy tercihlerinde hisse ve altın oranı en yüksek ağırlığa sahip olmalıdır diyebiliriz. Burada yapılan en büyük hata tasarruflarının hepsinin sadece bir finansal varlıkta değerlendirilmesidir.

Bu açıdan portföy tercihi içerisinde borsa ve altın tasarruflarının ayrı ayrı ele alınması riski minimize etmek adına önemlidir. Burada portföy içerisinde Altın mı yoksa Borsa mı ağırlığı daha fazla olmalıdır.” ifadelerini kullandı.

Altında yeni zirveler görebiliriz

Bankacılık krizi ve Fed’in faiz artışlarında sona yaklaştığı beklentisinin altının değer kazanmasında etkili olduğunu söyleyen, Altın ve Para piyasaları Uzmanı Şirin Sarı, “Faiz artırımı ve altın talebi ters yönde işliyor. Yatırımcılar, 2023’te Fed’in faiz indirimlerine başlayacağı beklentisini koruyorlar.

Bu beklenti ise altın fiyatlarını güçlü tutuyor. Fed yetkilileri ise enflasyona dem vurarak, bankacılık konusunun yatışması ile faiz artırımlarına devam edilmesine yönelik açıklamalarda bulunuyorlar. Merkez bankalarının faiz politikalarının yanı sıra jeopolitik tarafta da gelişmeler devam ediyor.

Rusya’nın Ukrayna sınırına nükleer silah yerleştirme planladığı haberleri ise yine altına olan talebi artıran gelişmelerden biri olarak öne çıkıyor. Merkez bankaları düzeyinde ise Çin Merkez Bankası altın alımlarına devam ediyor.

Teknik olarak ons altının 1960 dolar üzerinde kalması yükselişin devamı için önem arz ediyor. 2000 dolar seviyesinin üzerinde ise yeniden zirve seviyeler 2075 dolarları konuşmaya başlarız ve bu kez güçlü yükseliş gelebilir. 1950 dolar altında ise 1910 ve 1880 dolar seviyeleri destek olarak takip edilecek” diye konuştu.

Bankalar stres testine başladı

Düşük faiz üzerine kurulu Türkiye Ekonomi Modeli’ni oturtmak amacıyla son bir buçuk yılda devreye alınan çok sayıda kısıtlamaya maruz kalan bankalar seçim sonrası olası bir kur ve faiz şokuna karşı stres testlerini yapmaya başladı.

Düzenlemelerin yan etkisi olarak mevduat ile kredi faizi arasındaki makasın ise yılın ikinci yarısından sonra bankaların faiz gelirlerinde zarar yazmasına yol açması kaçınılmaz görünüyor.

Reuters’ta yer alan habere göre bankacılar seçimi iktidar veya muhalefet hangi taraf kazanırsa kazansın ekonomideki mevcut uygulamaların “sürdürülemez” olduğu konusunda hemfikir. Haberde bankacılar, ortodoks politikaların giderek bir zaruret haline geldiğini belirterek, bu politikalara geçişin ani değil kademeli olması gerektiği görüşünü paylaşıyor.

Bu sene ikinci yarıdan sonra bankacılık sektörünün mevduat- kredi faiz makasından dolayı zarar yazmaya başlayacağını kaydeden üst düzey bankacı, “İkinci yarı sonrasında bu politikalarla sektör zaten zarar yazmaya başlar. Bankalar %90 olasılıkla geçen seneki kârlarını yakalayamayacak, hatta geçen seneki rakamların en az %20 altında kâr açıklayacak” diye konuştu.

Bir Yorum Yazın

Ziyaretçi Yorumları - 0 Yorum